高配当株は投資タイミングが重要。

それはわかってるけどそのタイミングが分からないワン!

ドルコスト平均法で積み立てるインデックス投資とは異なります。高配当株投資の「壁」となる投資タイミングについて今回解説していきます。高い配当利回りだけに縛られない柔軟な考え方を紹介します!

(日本の個別株が対象)

目次

配当金による安定したキャッシュフローが魅力の高配当株投資ですが、初心者さんにとって1番のネックになるのが「投資タイミング」です。

・始めてみたいけど何を判断基準としてタイミングを測ればいいの?

・今買うべきか買わないべきかわからない😓

困っている方も多いですよね?

・積み立てじゃダメなの?

・どうやって勉強したらいいかわからない

・結局どうすればいいのー?😭

そんな悩みを解決します!

※日本の高配当個別株投資を前提とした解説です

※絶対に儲かる・失敗しないというものではありません

※あくまで一例としての紹介であり、最終的な投資の判断は自己責任です

どうして高配当株は積み立てじゃダメなの?

インデックス投資では定額・定期積み立ての「ドルコスト平均法」がオススメされます。その前提となるのは、「数百〜数千銘柄への分散」と「長期的に右肩上がりの株価」です。分散性が高ければ株価の変動は緩やかですし、成長し続けるS&P500や全世界インデックスは、15年以上の長期運用では元本割れしない(過去の歴史上では)という統計があります。

一方、個別株単位では1日で5〜10%近く株価が上下することもあり、高値で買い続ければ大きな含み損を抱えることも多く資金効率が悪いです。株価が安定して右肩上がりとも限らないため、高配当株投資では主に配当利回りを基準に割安なタイミングを狙いながら自分で分散投資する必要があります。

高配当株の投資タイミング

投資タイミングを考える前に、いくつかの前提があります。

保有する個別の高配当株をまとめて「高配当株ポートフォリオ」と呼びますが、配当利回りや株価損益などは個別株単位ではなく合算したポートフォリオ全体で評価します。例えば、配当利回り2%と4%の個別株で構成されたポートフォリオ全体の配当利回りは3%です。分散投資しながら評価は全体でまとめる。この鉄則は常に意識します。

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

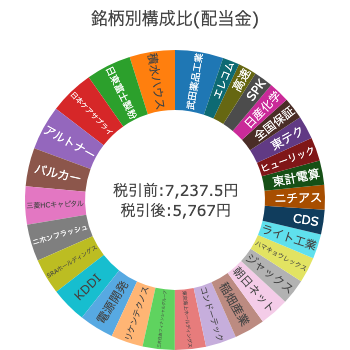

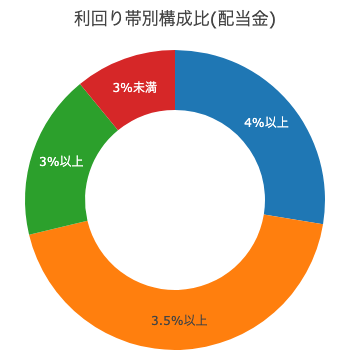

以下は、長期的な増配・非減配を特徴とするの30銘柄で構成した高配当株ポートフォリオ例です。(グラフは配当ナビで作成)

※これを買えば良いというのではありません

・初期投資総額20万円

(税引き後配当金は約6,000円(月500円))

・税引後の配当利回り2.88%

(税引前3.61%)

・ポートフォリオ全体として平均5%増配すれば1年後に3.0%に到達

・各銘柄の構成比率は5%以下

・配当利回り2.2〜5.0%(税引き前)で構成

・無理に高配当利回りの銘柄を入れなくてもOK

・好業績、好財務、増配・非減配を重視してリスク低減

構成銘柄それぞれに対して購入可能ラインを設定し、目標に到達した銘柄から購入していくのがおすすめです。購入ラインの設定方法は後述します。

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

目標を明確にするのも重要です。どのくらいの投資資金でいくら配当金を得たいか。この目安がないと配当利回りの目標値が設定できません。月1万円(年間12万円)の配当金を目指す場合に必要な元本と配当利回りは、

・元本400万円→配当利回り3.0%

・元本300万円→配当利回り4.0%

目標と投資資金によって必要な配当利回りがわかります。ここでいう配当利回りは”ポートフォリオ全体として”です。ポートフォリオ全体の配当利回りが目標に到達するように、個別株それぞれに目標値を設定して投資していきます。

購入タイミングの狙い目3選

①配当利回り3.0%(税引前3.75%)以上の時

②市場全体や同業他社の下落に釣られて値下がりした時

③決算の前後

①配当利回り3.0%(税引前3.75%)の時

高配当株の基準は税引後の配当利回りが3.0%(税引前3.75%)以上と言うものの、優良株ほど株価が下がりにくく配当利回りは低めで、実際に基準を超えている株は少ないです。効率よく投資するには、一時的な株価下落で配当利回りが高まるタイミングを狙う必要があります。

まずは、優良株の基準をある程度満たし、配当利回りが3.0%(税引前3.75%)以上であれば購入を検討できます。ここでは一般的な基準として3.0%を目標値としますが、前述した通り、目標と投資資金によっては4.0%ないと買えない場合や2.8%で買ってもいいケースがあります。

株価上昇中は買いにくく感じても、株価の未来は不確定です。もっと下がるかもしれないし、長い目で見たら今が安いかもしれない。そのため、特に投資初心者さんは少額から(1株単位で)購入して様子を見ましょう。そのまま株価が上がれば含み益ができて嬉しいし、株価が下がったらより安く買い増すチャンス。業績さえ良ければ長期的には株価の回復が見込めます。まずは少額の購入でタイミングを見極める経験を積んでいきましょう。

②市場全体や同業他社の下落に釣られて値下がりした時

業績は良いのに市場全体の下落傾向に釣られて値下がりした時や、同業他社のバッドニュースに釣られて値下がりした時は狙い目。連れ安(つれやす)と言われ、極端にいうと「特別な理由もなくなんとなく売られている」状態であり、一時的な下落の後は株価が戻りやすいです。

市場全体の下落は日経平均を目安にするのが分かりやすいです。売られては買い戻されの繰り返しになっています。2023年の後半6ヶ月で見ると、○のポイントが短期間での下落の底。この付近では優良高配当株でそれなりに下落している銘柄も多く、買いポイントになります。

市場全体の動きと個別株単位の動きを見比べて、同じような傾向であれば市場全体の流れに合わせることができます。

ただし、リアルタイムの下落中は底がどこになるかは分かりません。そのため、下落の真っ只中ではなく少し上昇し始めた時を買い時とします。

実際に私が買いに動いたポイントはこちらの○辺り。目標利回りに達した銘柄を、”市場全体が上昇に転じた後”に少額から買います。

ポイントは”少額から”です。

上がりかけたと思ったらすぐに下がることも多いため、一気の買いはハイリスクです。様子見で買い、上がっていくなら予算の範囲内で追加。下がったら一旦立ち止まってもう一度上がり直すのを待つ。

素人の一般投資家としては大体の流れに乗るのが精一杯。むしろ”少額で投資できる優位性”として、買いタイミングにおいては”負けない”、”大怪我しない”ことに意識を向けます。

重要なのは、本当にその企業に問題がないかしっかり分析すること。業績悪化や不正会計などがあっての下落の場合、そのまま下がり続けるリスクもあります。買いは焦らず、買える株かの判断は慎重に。優良な高配当株ほど下落後にしっかり買い直される傾向があるため、長期保有を前提にじっくり取り組みます。

③決算の前後

決算の前後は定期的に来る購入タイミングとして狙い目です。特に決算後は株価が動きやすいためリスクを伴いますが、上手くいくと高配当利回りと株価上昇を両取りするチャンスです。決算前後での狙いのパターンをいくつか紹介します。

✅決算前に買い→好業績で増配→配当利回りUP→株価上昇

✅決算を見る→好業績だけど増配なし→一時的に株価下落(配当利回りUP)→様子見ながら買い

決算前に買うパターンでは、好業績とともに増配発表があるとその瞬間に配当利回りは上昇。翌日には高配当株投資家が買いに行くため株価が暴騰することも。そして株価上昇とともに配当利回りは下がっていきます。決算前に買っておけば配当利回りが最大かつ株価上昇もいただける最高のパターンです。

ただし大きなリスクも伴うのは理解すること。

決算が悪ければ減配して株価暴落の可能性があります。また、好決算でも増配発表がないと期待はずれとして株価が下がることも。この買い方では特に、完全な余剰資金で無理なく取り組むのが吉。

決算後に買うパターンは若干リスクは低め。好決算を確認した上で株価が下落したら狙い目です。過度な期待から来る売りは業績とは関係ないため、焦らず買い進めれば徐々に株価も回復する可能性が高いです。

下落直後はさらに下がる可能性もあるので、ある程度下げ止まった、戻り始めたタイミングで少しずつ買うのがおすすめ。最高のパターンは取り逃がすことになっても、安定して割安なタイミングで買うのに向く方法です。決算が悪くて下落した場合は投資を見送れます。

もちろんどのパターンにおいても、優良高配当銘柄の基準に適合しているのが大前提です。

割安さの指標と購入検討ラインの設定方法

【割安さの指標】

①PERが平均以下(15倍以下を目安)

②PBRが1.0倍以下

PER・PBRは、株価や配当利回り以外にも確認しておくべき割安さの目安となる指標です。絶対ではなく、あくまで参考程度に利用します。

【過去の配当利回り平均との比較】

初心者にもわかりやすい買いタイミングの目安としておすすめなのが、過去の配当利回り平均との比較です。過去5〜10年程度の平均値と比較して購入検討ライン(目標利回り・目標株価)を設定します。年ごとにばらつきが大きい場合は平均よりも中央値を取ると基準になりやすいです。

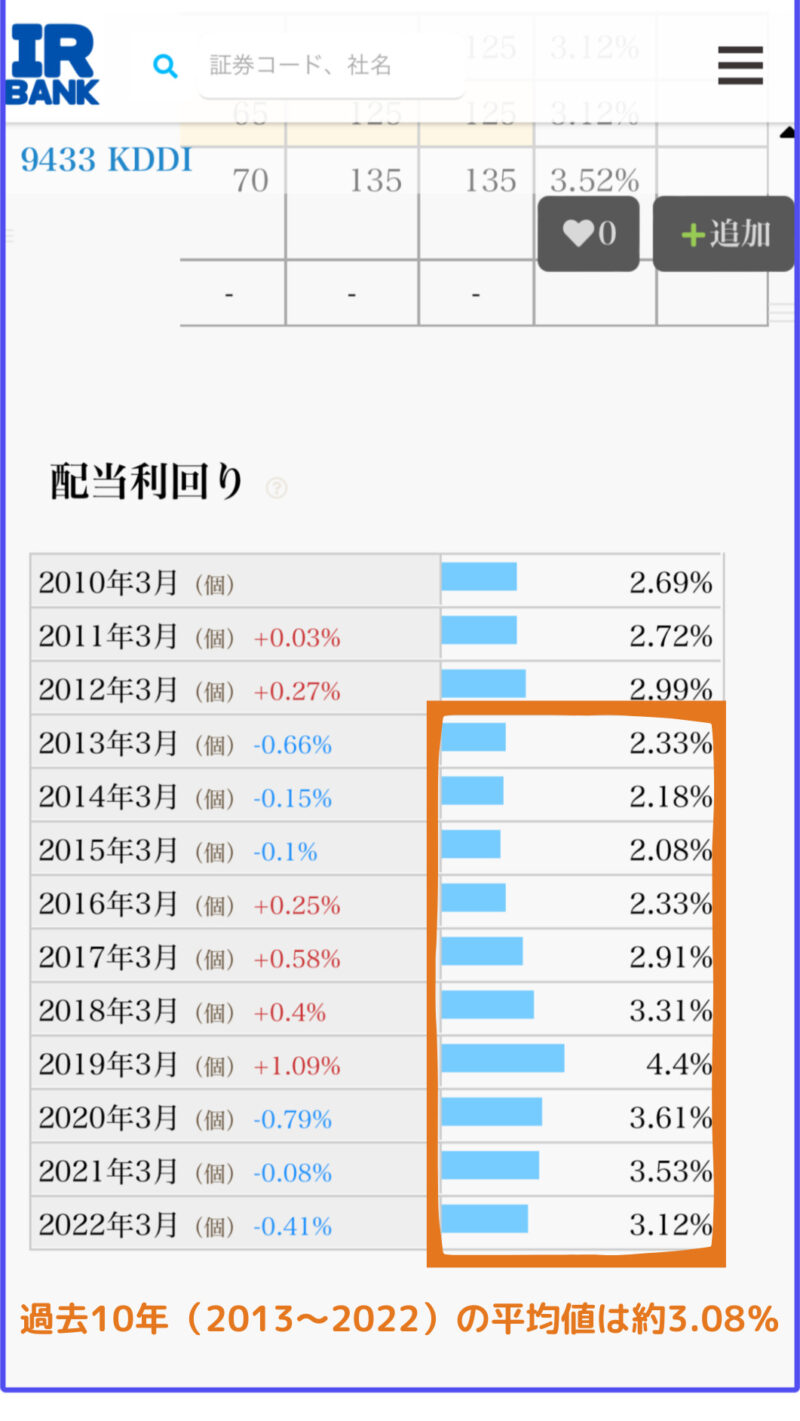

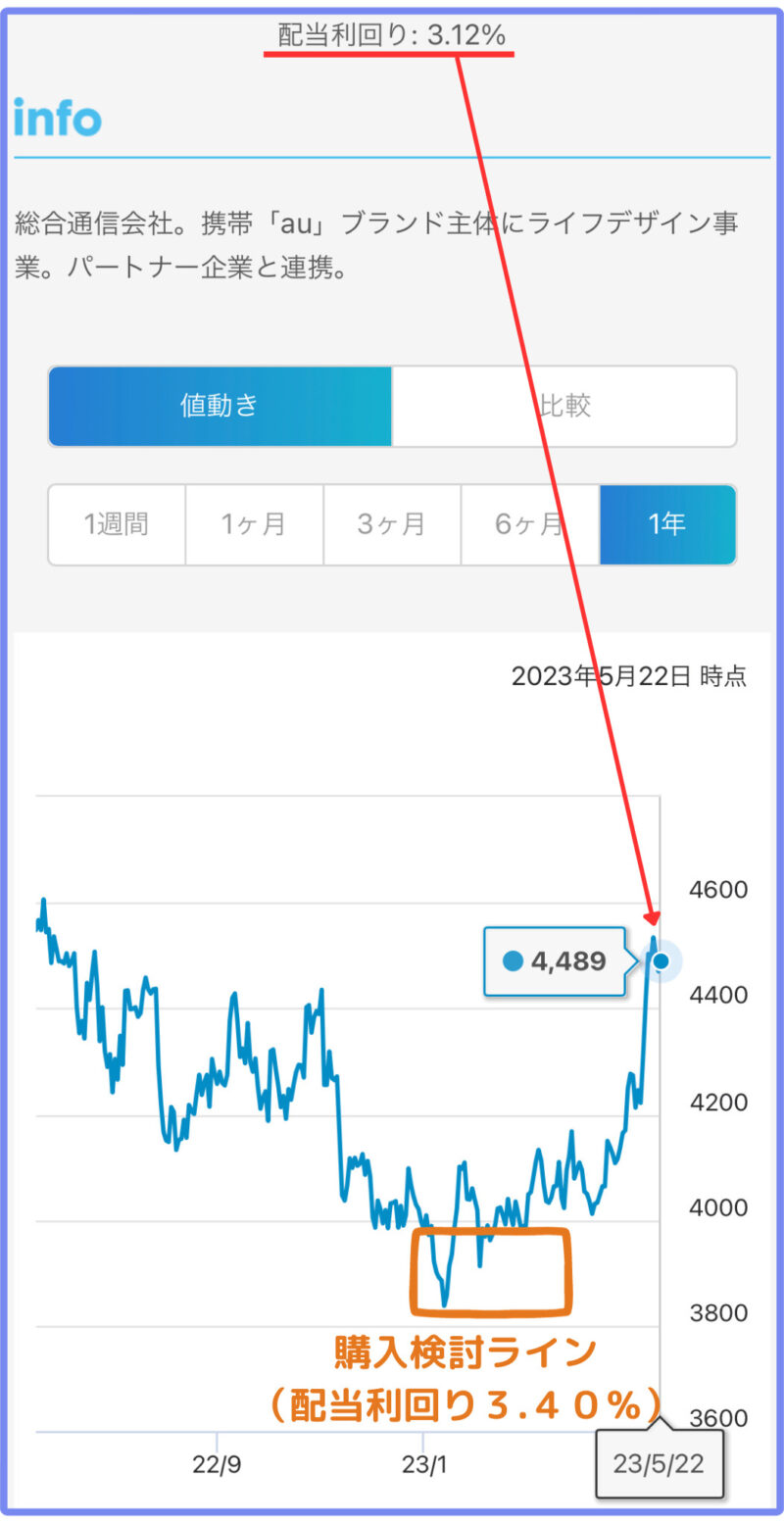

優良高配当株として有名なKDDIを参考に購入検討ラインの設定方法を解説!

※配当利回りの推移などはIRBANKより引用

(配当利回りの数値は税引前の表示)

・過去10年平均配当利回りは約3.08%

・高配当基準3.75%を満たすのは困難(かなり大きな暴落が必要)

・業績安定で増配期待は高い(連続増配銘柄でいずれ高配当化する)

・3.40%程度を合格ラインに設定(過去5年のだいたい中央値)

・135円(1株あたり配当金)÷目標配当利回り3.40%(0.034)

=3970円を目標株価に設定

・目標利回りをもとに目標株価3970円を設定した

・2023年は購入ラインに到達したタイミングあり

・後の株価上昇も加味すれば設定として妥当だった

※チャートはSBIネオモバイル証券より

2023年5月22日までの株価参照

1️⃣過去平均(5年くらい)を目安に目標配当利回りを設定

2️⃣現在の1株配当金額から目標株価を設定

(目標株価=1株配当金額÷目標配当利回り)

3️⃣目標株価に到達したら購入

この方法は配当利回りを基準にしており、株価の割安さはある程度無視します。株価が下がらない場合も、増配で配当利回りが購入ラインに到達すれば機械的に購入判断できます。ただし、特別配当による増配や不正発覚による株価下落などは罠になるので注意。

市場全体の下落中に目標利回り・株価に到達した銘柄は買いタイミングと見て問題ないでしょう。私の3年程度の経験上はかなり負けにくい感触がありました。

※絶対儲かるということではありません

高い配当利回りに惑わされるな!

高配当株投資の始めたては、どうしても「配当利回り」に注目しがちです。いわゆる配当利回りランキングの上位から探していく人も多いです。ところが、ランキング50位くらいまでを見ても投資に値する「愛すべき」高配当株には巡り会えません。

投資タイミング以前に優良銘柄の選定が必要です。配当利回りが高い銘柄を探すのではなく、「好業績」かつ「好財務」かつ「好配当(長期的に増配・非減配)」で、”その上で”配当利回りが高い。この順序を間違えてはいけません。

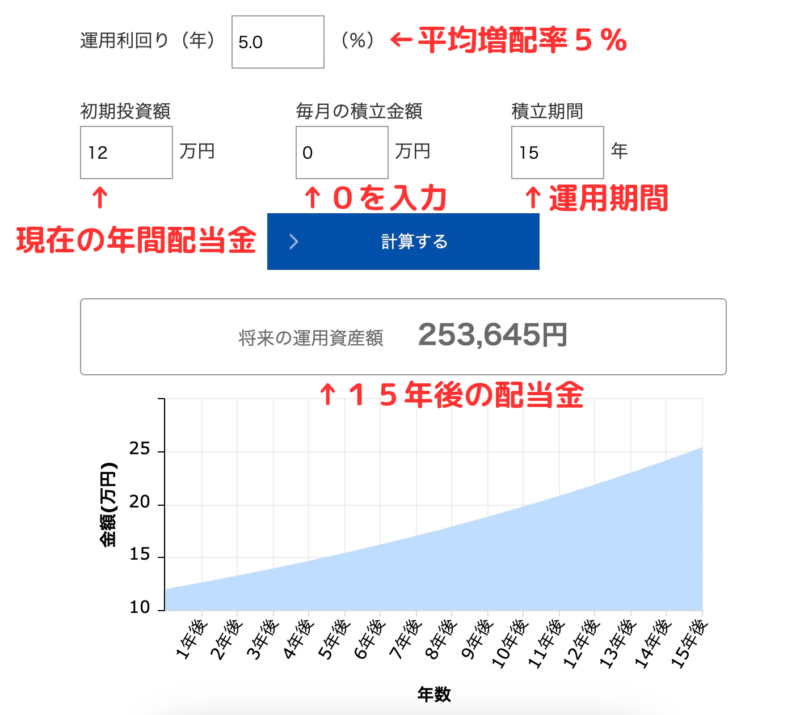

配当金にかかる複利効果!?増配のパワーがすごい!

配当金を増やす方法は、高配当株の買い増しと保有株の増配です。特に少ない資金で長期的に大きな配当金を狙うには、購入タイミングとともに”増配率”が重要。インデックス投資における「年利」を配当金における「増配率」に置き換えて複利計算すると、平均増配率5%の高配当株の配当金は15年で2.1倍に増加します。

配当金の増配シミュレーション

利用サイト:アセットマネジメントOne

設定条件

・現在月1万円(年間12万円)の配当金

・平均増配率5%のポートフォリオを構築

・15年間保有するだけのほったらかし運用

【年間配当金20円→21円に増配】

これで増配率は5%。増配率の高い高配当株は長期的には爆発的な配当金の成長期待もあります。個別株単体では減配の銘柄があっても、それ以上に増配する銘柄を多く保有するのが重要で、ポートフォリオ全体の増配率で考えます。

高い増配率は高配当につながりますが注意点も。

一時的な好業績で極端な増配をすると、その後通常の業績に戻った時に配当金の維持が難しくなります。1年でいきなり2倍とかではなく、安定的・長期的に5〜10%程度の増配率を維持している企業を高評価します。

まとめ

高配当株投資において購入タイミングの見極めは大きな「壁」です。銘柄選びと並んで高配当株投資が”難しい”と言われる理由ですが、知識と経験でカバーするしかありません。今回紹介した判断基準も絶対的なものではありませんが、私が実践して少しずつ成果を上げてきた方法の一例として参考になれば幸いです。